http://www.asyura2.com/17/hasan121/msg/708.html

| Tweet |

結婚したら税金が軽減される?意外と知らずに損している「配偶者控除」活用法

lite-ra.com/2017/05/post-3169.html

2017.05.19 文=平林亮子/公認会計士、アールパートナーズ代表、徳光啓子/公認会計士 Business Journal

ふるさと納税、確定拠出年金……。世の中には会社員でも利用できる、節税につながる制度が存在しています。でも、「聞いたことはあるけれど実際には利用していない」「知っているようで知らないのだけれど今さら聞けない」という方も多いのではないでしょうか。

そこで、女性公認会計士コンビ、先輩の亮子と税務に強い後輩の啓子が今さら聞けないそれらの制度について解説していきます。

■第3回:結婚すると節税に? 配偶者控除の話

亮子「配偶者控除がとうとう改正になるね」

啓子「はい。話題にもなっています。でもその割に、よくわかっていない人も多いような気がします」

亮子「確かに。『結婚したら税金が軽減されるの?』という質問を受けたことがあるよ」

啓子「『年収が103万円以下なら大丈夫ですよね?』という質問もよくいただきます」

亮子「年収が103万円以下なら配偶者控除を受けられる、という理解も大まかには間違っていないけれど、正確ではないよね」

啓子「はい。2018年から改正されることになっている話題の制度ですし、内容を整理してみたいと思います。今回は17年の所得に関する配偶者控除について解説し、配偶者特別控除及び18年の改正については、次回触れることにいたします。なお『一般の配偶者控除』を取り上げ、70歳以上に適用される老人控除対象配偶者の制度については省略します」

■配偶者控除とは

配偶者控除とは、納税者(例えば世帯主である夫)に控除対象配偶者(例えばパートをしている妻)がいる場合に、一定の金額(38万円)を納税者の所得から控除することで、納める税金が減額される制度です。

単に夫婦というだけで無条件に配偶者控除の制度を使えるわけではないので、注意が必要です。たとえば、旦那さんが会社勤めの会社員、奥さんはパートとして働いている例を考えてみましょう。この場合、奥さんが「控除対象配偶者」となるためには、12月31日の時点で、次の4つの条件を満たす必要があります。

(1)民法の規定による配偶者であること

(2)納税者と生計を一(せいけいをいつ)にしていること

(3)年間(1月1日から12月31日)の合計所得金額が38万円以下であること(給与のみの場合は給与収入が103万円以下)

(4)青色申告者の事業専従者として、その年を通じて一度も給与の支払を受けていないこと、又は白色申告者の事業専従者でないこと

それぞれの条件について詳しくみてみましょう。

(1)民法の規定による配偶者であること

これは婚姻届を提出していて法律上夫婦となっていること、という意味です。そのため、事実婚(内縁関係)の方は配偶者控除の制度を使うことができません。

(2)納税者と生計を一にしていること。

生計を一にしているとは、納税者と配偶者の家計が一体となっており、納税者の所得が家計の基本となっているという意味です。ただし、必ずしも同居して同じ屋根の下で生活しなければならない、ということではありません。たとえば、仕事の関係で納税者が単身赴任している場合であっても、お休みの日には自宅に戻って家族と過ごすことが多い方や、常に生活費等の送金が行われている状態にある夫婦等は生計を一にしていることと判断されることがあります。反対に、夫婦が明らかに独立して生活をしている場合は、生計を一にしているといえませんので、配偶者控除の制度を使うことはできません。

(3)年間の合計所得金額が38万円以下であること(給与のみの場合は給与収入が103万円以下)

これは納税者の配偶者(この例では妻)の年間の合計所得が38万円以下であれば、配偶者控除を受けることができるという条件です。いわゆる「103万円の壁」といわれています。配偶者の収入が給与だけの場合、給与収入が103万円であれば、合計所得が38万円となるためです。なぜ、給与収入が103万円だと合計所得が38万円となるのかという点については後述します。

(4)青色申告者の事業専従者として、その年を通じて一度も給与の支払を受けていないこと、又は白色申告者の事業専従者でないこと

この条件は個人事業主(自営業)の方に適用される条件ですので、会社勤めの会社員の方は当てはまらないことが多いと思います。たとえば、夫の事業を妻が手伝っていて、妻にお給料を支払うといった場合には、配偶者控除を使うことができないという意味です。会社員の方が副業をしている場合は、個人事業主となる可能性もありますが、事業として副業されている方は少ないと思いますので、この(4)の条件が当てはまるケースはあまりないと考えます。

■合計所得金額38万円と年収103万円の壁

さて、納税者が配偶者控除を受けるための条件のひとつとして、配偶者の合計所得金額が38万円以下であることが求められています。これがいわゆる「103万円の壁」と呼ばれる条件なのですが、103万円と38万円には、いったいどのような関係にあるのでしょうか。

実は、所得税を計算するための「所得」の計算方法にその答えがあります。妻の給与収入が103万円の場合に、給与所得は次の通り計算します。

給与所得=給与収入−給与所得控除

=103万円−65万円

=38万円

その他の収入がなければ、給与所得控除後の給与所得の金額が合計所得金額になります。給与の総額(額面)は「給与収入」といわれます。所得税は給与収入に対して課せられるわけではなく、ここから給与所得控除を差し引いた所得に対して課せられるのです。そして、103万円の給与収入からは給与所得控除65万円を差し引けることになっているので、合計所得金額が38万円になるというわけです。

なお、「給与所得控除」は給与をもらっている会社員の方に認められている所得を減らす制度です。原則として、所得は「収入−必要経費」と計算するになっています。とはいえ、会社員が経費の集計をすることは難しく、経費の代わりに一定の金額を所得から差し引くことが認められています。これが給与所得控除額です。給与所得控除額は次の通り、収入金額によって決められています。

(国税庁ウェブサイトより)

■合計所得金額38万円の場合の所得税

ちなみに、合計所得金額が38万円になる場合、その所得に対する所得税はかかりません。所得からはさらに「基礎控除」38万円を差し引くことができるためです。つまり、給与年収(給与の額面年収)が103万円の場合、

所得 =給与所得−基礎控除

=38万円−38万円

=0円

となり、所得はゼロになります。そのため、所得税も0円となります。たとえば、妻の給与収入が103万円の場合、奥さんには所得税がかからず、夫の所得税の計算において配偶者控除も利用できる、ということになります。なお、給与の収入金額はその年の1月1日〜12月31日までに支払われた金額です。また、月の給料だけではなく賞与も対象となりますので注意してください。

■配偶者控除を受ける方法

配偶者控除を利用するためには申請が必要です。会社員の方は、会社が年末にかけて行う「年末調整」の際に申請をすれば配偶者控除を利用することができます。年末調整は、会社が個人に代わって税金を計算して所得税を納付する仕組みです。そのため、会社が税金計算をする際に、事前に勤めている方に関する情報が必要となります。会社によって情報収集時期は異なると思いますが、年末調整は12月から年末にかけて行うため、通常は秋ごろに情報収集されると思います。

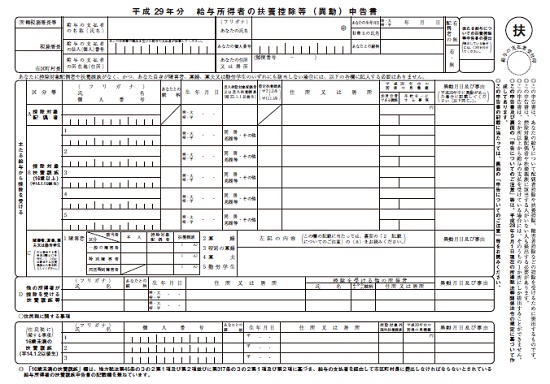

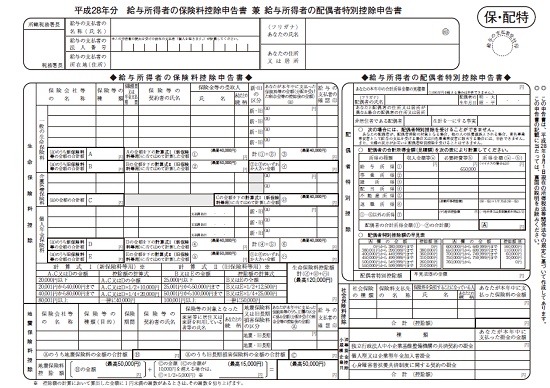

具体的には会社から「給与所得者の扶養控除等(異動)申告書」用紙が配布されるので、記入の上、会社に提出させることになります。記載フォームは下に掲載した通りです。多くの方が一度は目にしたことがあるのではないでしょうか。「控除対象配偶者」を記載する欄がありますので、記載例通りに記載をして、勤務先に提出すれば、手続完了です。

(国税庁ウェブサイト「源泉所得税関係」より)

■結局いくら税金が減るのでしょうか

無事配偶者控除の適用を受けることができたところで、どれくらい税金が減額されるのでしょうか。配偶者控除の金額は38万円ですが、これは税金が38万円分減額されるという意味ではありません。実は収入の額によって減額される税金が異なります。なぜなら、配偶者控除は、「所得」を減らす制度だからです。

たとえば、配偶者控除を控除する前の所得金額が400万円の会社員について考えてみます。配偶者控除を受けられない場合、下記の表より、「330万円を超え、695万円以下」に該当するため、400万円の所得に対して20%の税金が課せられます。

(国税庁ウェブサイト「タックスアンサー」より)

一方、配偶者控除が使える場合、所得が

400万円−38万円=362万円

となります。そのため、20%の税金が課せられる所得が38万円減少し、362万円になり、

(控除前400万円―控除後362万円)×20%=7万6000円

の税金が減額されることになります。上記の(控除前400万円―控除後362万円)の部分が配偶者控除38万円に該当します。配偶者控除の額に税率を乗じた分が減額される税金ということになるわけです。

ちなみに、住民税の計算にも配偶者控除があります。住民税の配偶者控除は上限33万円の控除があります(所得税の配偶者控除の適用がある方は33万円の控除となります)。

住民税の税率は10%なので、33万円×10%=3万3000円税金が減るということです。また、年末調整で配偶者控除の手続きをしていれば自動的に住民税にも配偶者控除が適用されるため、住民税に関して追加の手続きはありません。

亮子「所得税は超過累進課税。課税される所得が195万円までは5%、195万円を超えて330万円までの部分は10%、330万円超695万円以下の部分は20%という具合に、所得が増えると税率が上がっていくんだよね」

啓子「その通りです。なお、所得税率を知るために必要な「課税される所得金額」は、源泉徴収票で確認することができます。源泉徴収票に記載がある『給与所得控除後の金額』『所得控除の額の合計額』の金額を確認してみてください」

亮子「『課税される所得金額=給与所得控除後の金額−所得控除の額の合計額』で計算できますね」

啓子「はい。そこから、自分の所得税率が何%のところまできているのか、確かめてみていただきたいです。それから、2037年までは上記の所得税に加えて復興特別所得税(その年の払う所得税の金額×2.1%分)を納付することになっていることを付け加えておきます」

(文=平林亮子/公認会計士、アールパートナーズ代表、徳光啓子/公認会計士)

|

|

|

|

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

▲上へ ★阿修羅♪ > 経世済民121掲示板 次へ 前へ

|

|

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。