http://www.asyura2.com/16/hasan106/msg/231.html

| Tweet |

マイナス金利が金融機関の経営を圧迫し 地方銀行の合併を加速する

http://diamond.jp/articles/-/87150

2016年3月2日 宿輪純一 [経済学博士・エコノミスト] ダイヤモンド・オンライン

■マイナス金利政策と第1次アベノミクスの大いなる矛盾

日本銀行は、2月16日から日本銀行に金融機関が預けている当座預金にマイナス金利を適用しました。様々なことに配慮して、当座預金を3階層に分けて導入しました。そもそも、すでに海外で導入した4つの中央銀行の例では分類はなく、一つで、分かり易く運営されており、3階層に分けるということ自体が異例で、無理があります。

当座預金の階層をみてみると、各金融機関が日銀に預ける残高のうち、ゼロ金利適用部分とプラス金利適用部分を上回る部分の残高にマイナス0.1%の金利を課しました。先にこの連載にも書きましたが、この主たる目的は、円安への誘導のほか、残高を減らすことで、金融機関の行動とすると金融市場での資金の運用や国債の購入、そして融資の拡大などを行うことは推測できます。

「プラス金利適用部分」は日銀が2014年10月に導入してこれまで実施してきた「量的・質的金融緩和」のもとで、各金融機関が預けてきた残高(マネタリーベース)で、プラス0.1%を適用します。これはいわゆる第1次アベノミクスで導入されたもので、「当座残高を置いた方が景気やインフレ促進に良い」という判断で導入され、残高を増加させています。本連載にも書きましたが、それは結局、融資にも回せず、国債も買えない固定された「死に金」です。これは今回のマイナス金利導入の考え方と矛盾します。

しかし、その後、判断を反転させて、マイナス金利を導入しました。それは残高を減らすためのものです。本来は、当初のプラス金利適用部分も廃止するのが筋でしょう。しかし、それも政策の自己否定となるためでしょうか、廃止しませんでした。このように残高増加と残高減少の2つの矛盾する金融政策を抱えているのが、現在の日銀が進めている金融政策です。

しかも、金融機関への影響を少なくするために3階層にしたといいますが、本当に影響が出てくるのは以下で説明するようにこれからです。当座預金残高へのマイナス金利の影響だけではありません。逆にこの影響はそれほど大きくありませんし、回避できます。

今回、日本銀行はマイナス金利を導入し、まさに“金利”が低下しました。当座預金は“現在”の預金残高ですが、このマイナス金利というのはいうなれば日次で残高をチェックして計算することから、今日から明日への翌日物(オーバーナイト)金利です。

筆者も銀行の資金繰りを担当していましたが、残高を残さないようにする時は、金融市場でおカネを貸し出す(運用する)ことになります。もちろん、中長期的には、融資増加も可能ですが、すぐにはできません。

そもそも、近年日本では金融機関による貸出競争が激化しており、これ以上は貸出基準を引き下げないと無理で、そうすると不良資産が増加し経営が悪化していきます。これもマイナス金利が導入された欧州銀行の経営悪化の一因とも考えられます。

金融市場の貸し出しですが、まずは短期から行うのが筋です。しかし、短期の資金市場では1年物までが限度で、1年以上は国債の購入ということになります。つまり、マイナス金利などの短期の金融政策が導入されたときには、このように期近なものから、徐々に広がっていくことになります。まさに今回も時間を置いて10年物国債までマイナス金利になりました。

■超長期国債の金利低下は銀行経営を圧迫し統合の引き金になる

どの国でもそうですが、日本の国債も10年物国債を基準として、短期国債(6ヵ月・1年)、中期国債(2年・3年・5年)、長期国債(10年)、超長期国債(15年・20年・30年・40年)となっています。

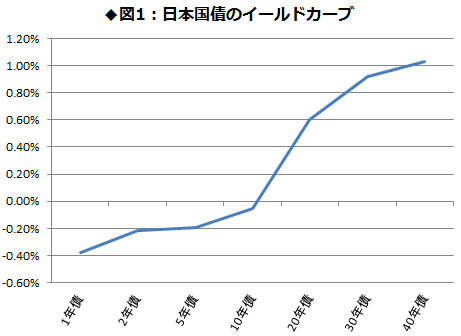

図1にあるように、金利は期間が長くなるほど高くなることが一般的で、その金利水準をつないだものをイールドカーブ(利回り曲線・金利曲線)といいます。このイールドカーブにも見えるように、10年物まではやや直線的なイメージよりは低いレートで取引されています。つまり、10年物以降、金利のレベルがやや角度をつけて上がります。

ちなみに、日本銀行は毎年80兆円もの国債を購入し、現在でも市場で約3割を保有するという重要な役割を担っています。2014年10月の量的・質的金融緩和の導入時に、買入国債の平均残存期間を延ばして7年〜10年程度にしています。

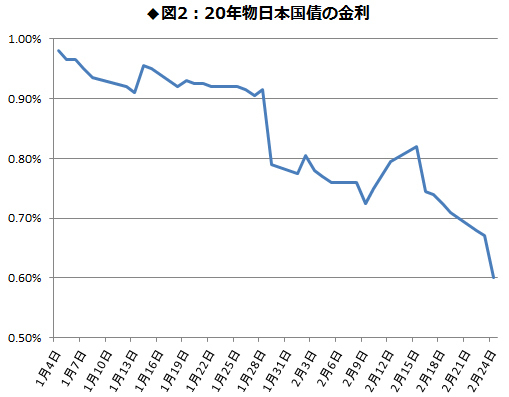

銀行や保険などの金融機関は、資金を国債で運用している先が多いのです。銀行を取り巻く状況としては、預金のうち貸出に回るのが約7割程度で、しかも貸出競争の激化で融資部門では収益が生まれにくくなっています。そのため、収益の多くの部分を20年物を中心とした超長期国債の購入に頼っています。特に地方銀行は、都市銀行のように海外業務で収益を上げる構造にはなっていません。つまり収益の主力が国債の利子なのです。

図2で分かるように、20年物国債金利は1.0%弱のレベルでしたが、マイナス金利の導入後、最近では0.6%以下まで下がっています。つまり、20年物国債の収益性が4割下がったわけです。

このように、20年物を中心とした超長期国債の金利低下の方が、単純な日銀当座預金のマイナス金利の導入よりも、金融機関の収益に与える影響は大きいのです。

さらに、銀行では、国全体を支える「決済インフラ」改革が進行中で、日本銀行の決済インフラ「日銀ネット」の決済時間が延長され、また24時間振込を可能とする決済インフラ「モアタイム・システム」が導入されることが予定されています。さらには、国債決済期間を2日後から1日後決済へと短縮化することも予定されています。この決済インフラ対応のシステムや事務の負担も、銀行の経営を圧迫します。

そうでなくても地銀の合併が進んでいる中、マイナス金利がその動きを加速する可能性が高いのです。実際、決済インフラを手掛けるシステム会社には、マイナス金利導入後、地銀からシステム統合に対する相談が急増中です。システム統合は銀行合併の第一歩です。

|

|

|

|

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

▲上へ ★阿修羅♪ > 経世済民106掲示板 次へ 前へ

|

|

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。