http://www.asyura2.com/16/hasan109/msg/662.html

| Tweet |

米連邦準備制度理事会(FRB)は利上げ見送りの可能性が高い(写真:Tanarch/PIXTA〈ピクスタ〉)

米FRBは利上げ見送り、日銀も現状維持の公算大

http://zasshi.news.yahoo.co.jp/article?a=20160610-00122090-shikiho-bus_all

会社四季報オンライン 6月10日(金)16時31分配信

この2週間は、米連邦公開市場委員会(FOMC)、日銀金融政策決定会合と欧州連合(EU)離脱の是非を問う英国の国民投票をにらんで、株式市場は波乱含みの展開になる可能性がある。FOMCが開かれるのは6月14〜15日で結果発表は日本時間の16日早朝だ。一方、追加の金融緩和を行うか否かで注目される日銀政策決定会合は15〜16日に開催され、通常であれば16日の昼ごろに結果が発表される。英国の国民投票は23日だ。

日銀はFOMCの結果とそれによる市場の変化を見極めながら政策判断することになる。英国の国民投票で万一、「Brexit(ブレクジット)」が決まれば世界の金融市場を揺るがせかねないとみられているため、米連邦準備制度理事会(FRB)や日銀は英国の世論の動向を気にせざるをえない。相互の関連を考えると話はより複雑になるが、個別に見てみよう。

■ 米雇用統計は想定以上の悪さ

FOMCでは今回の利上げの可能性はほぼなくなった。前回4月のFOMCの議事録によれば「4〜6月に経済成長が上向き、労働市場が引き続き力強さを増し、インフレが委員会の目標2%に向けて進展すれば、FF金利を6月に引き上げるのが適切」と記され、イエレンFRB議長も5月27日の講演で「6月か7月の利上げが適切」との判断を示していた。しかし、5月の雇用統計が予想以上に悪かったことが利上げの障害になった。

株価の反発とドル安で個人消費や輸出が上向いているため、米経済の成長率は1〜3月の年率0.6%から4〜6月は2.0〜2.5%程度に持ち直すとみられている。だが、企業収益が頭打ちで、労働コスト増加が収益を圧迫しているため、企業は新規雇用を抑制し始めたようだ。

4月の消費関連統計は良かったが、雇用鈍化は今後、消費を減速させるおそれがあり、景気全体をも悪化させかねない。FOMCもしばらくは企業の雇用調整がいつ一巡するかを見守らざるをえない。

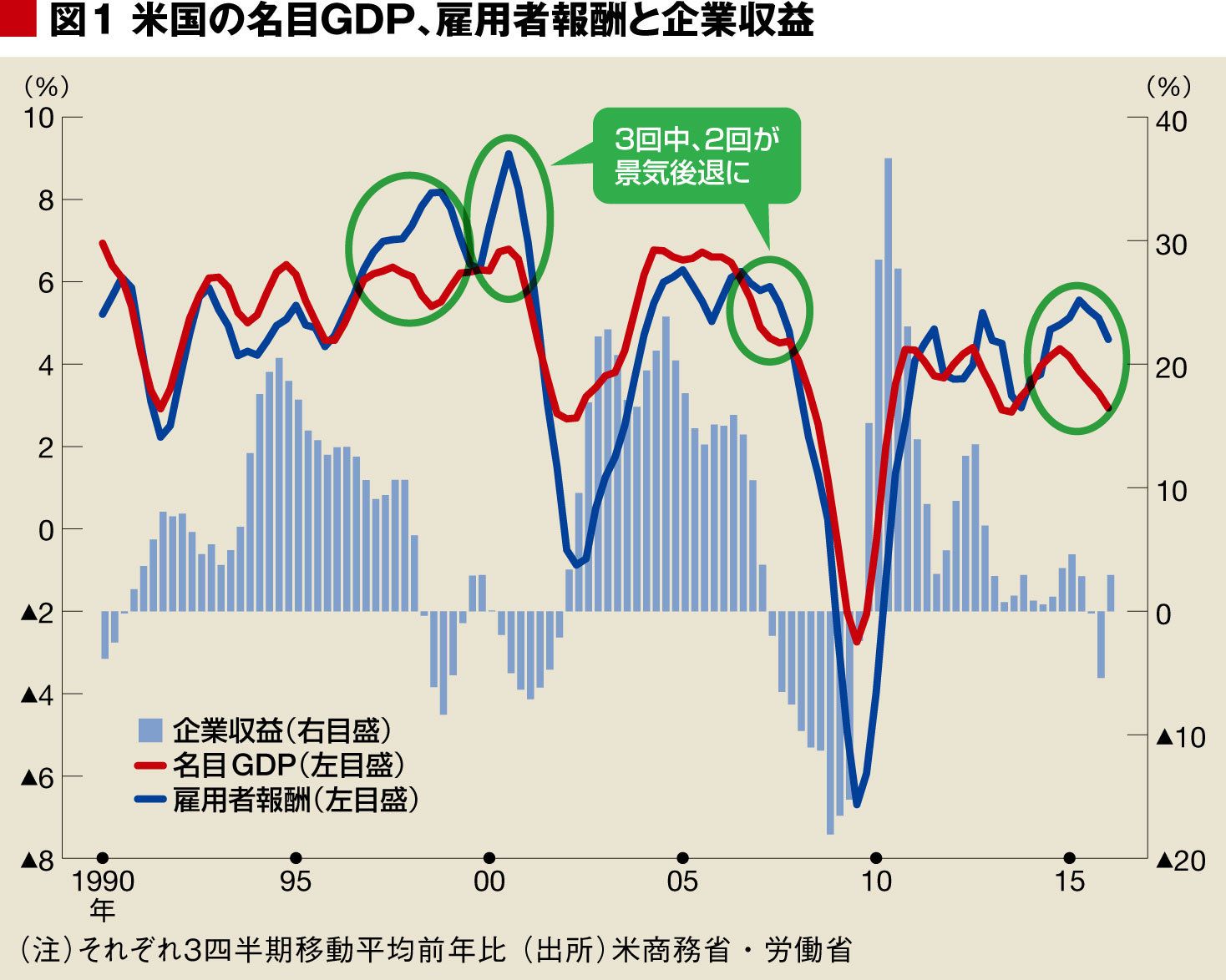

1990年代以降、雇用者報酬の増加率が成長率を上回り、企業収益を圧迫したことが3回(1997〜98年、2000年、06〜07年)あった。今回が4回目だが、過去の3回のうち、00年と06〜07年の2回は景気後退に陥った(図1参照)。しかも、97〜98年に景気後退を回避できたのは早めの金融緩和が効を奏したためだ。

過去の例からみると、金融緩和が再び実施されれば景気拡大が続くだろうが、逆に、利上げが継続されれば景気はかなり危うい。FRBがインフレの目標とするPCEコアデフレータは4月の前年比が1.6%。1.3〜1.4%で推移していた昨年よりも伸びは高いが、今年1〜2月の1.7%に比べると鈍化しており、利上げを急ぐ必要もない。

昨年12月の利上げはドル高、原油安、中国人民元問題や新興国経済の悪化などを通じて、年初の世界的な金融市場の動揺につながった。利上げ実施には、こうした国際的な悪影響だけでなく、国内雇用などへの配慮も必要になっている。このため、次回利上げはドル安などを背景に米経済や企業収益が再拡大するのを確認した後にならざるをえず、早くて9月になるだろう。

■ 日銀の追加緩和は今秋以降か

そうしたなかで日銀は追加緩和を打ち出すのか。前回4月の政策決定会合で追加緩和が見送られたのは、(1)1月に導入されたマイナス金利政策については銀行の収益を悪化させるなどの副作用が指摘され、内需押し上げ効果に疑問があるため、しばらくその影響を見極める必要があった、(2)米政権は同国内での保護主義的なムードを警戒して日本側の円安誘導に釘をさしている、(3)こうしたマイナス金利の副作用と円安(=ドル高)が年初の市場動揺に拍車をかけたのではないかとみられている、などが原因だった。これらの状況は今も変わっていない。

米雇用統計の悪化で為替は円高に振れたが、円高を理由にした追加緩和は現状で正当化できるのか。米財務省は、ドル・円相場が一時1ドル=105円台まで円高に振れた5月時点で、「無秩序な動きに該当しない」と述べていた。米国の雇用が減速するなかでは、1ドル100円割れといった事態にでもならないかぎり、円安目的の追加金融緩和は日米摩擦の火種になりかねない。

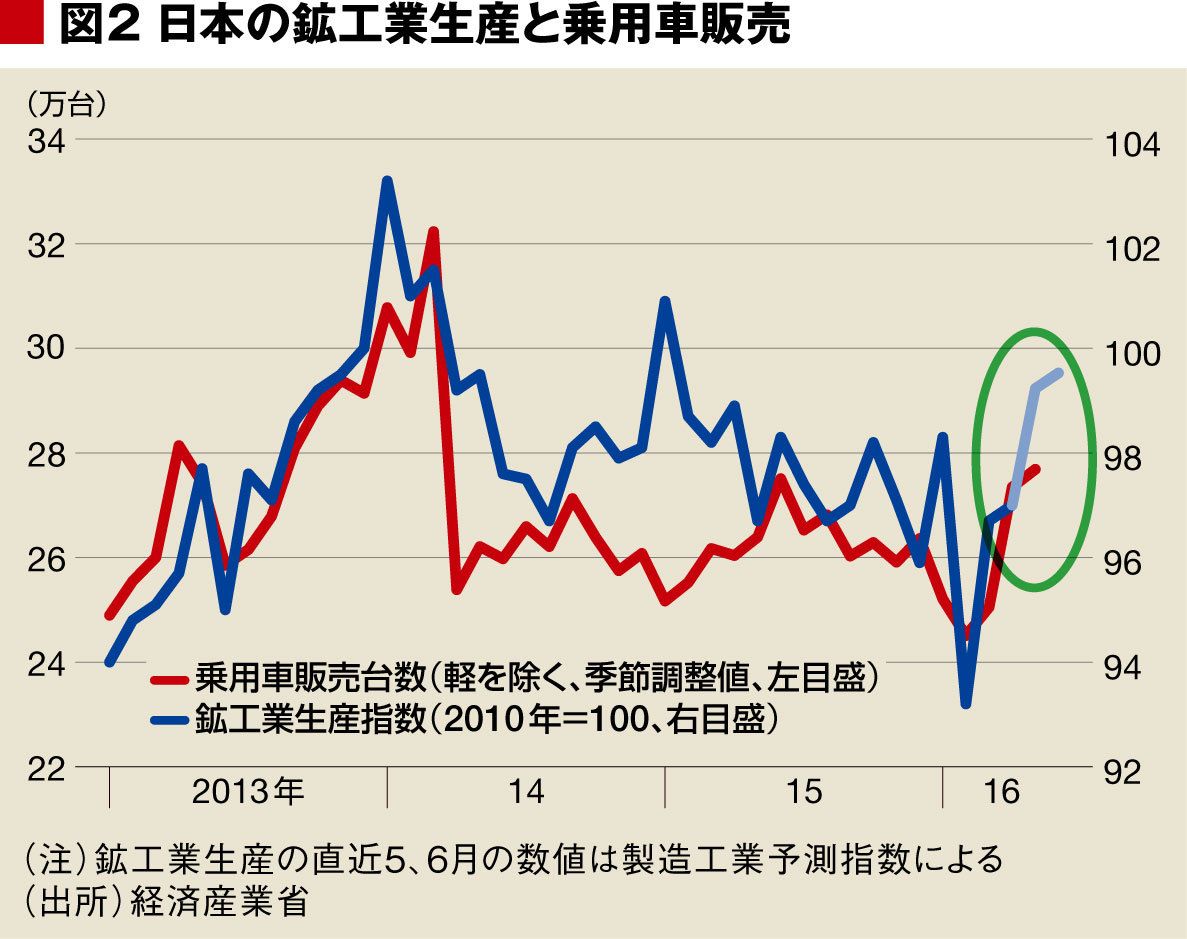

これに対して日本の景気は消費低迷などで悪化していたが、どうやら最悪期を脱したもようだ。14年4月の消費税率引き上げ後、低迷していた乗用車販売は4、5月と上向き、熊本地震の影響が懸念された鉱工業生産も予想外に堅調だ(図2参照)。

最近の消費低迷は、将来不安や賃上げが期待通りに進まなかったのが主因だが、企業が価格戦略を誤ったことが消費停滞を深刻化させた。物価上昇期待が高まれば消費も増えるといったアベノミクスの理屈を信じすぎたためか、「ちょい高消費」「プチぜいたく」などをキーワードに、企業は14年の消費税率引き上げ以降、値上げを続けた。

だが、消費者はこうした値上げに抵抗し、逆に低価格志向を強めた。両者の志向のずれが結果的に消費を停滞させたのだ。高付加価値戦略をとって主力商品を値上げしていた「ユニクロ」を運営するファーストリテイリング <9983> の業績が悪化したのはその典型だ。足元では消費者の意向に沿う形で値下げを行う企業が徐々に増えている。このため物価は鈍化気味だが、消費は持ち直している。

一方、安倍政権が発表した消費税率引き上げ延期は、金融政策にどう影響するのか。積極的な財政出動とセットになった金融緩和なら海外からも内需拡大策の一環と評価されるだろうが、今回のような財政緊縮策を延期するだけの決定で日銀が追加緩和に踏み切れば、やはり円安誘導との批判を受けかねない。

日銀が今、追加金融緩和に踏み切ると政府の財政規律の緩みを事実上、日銀が手助けする形になる。安倍政権が14年末に消費税率の引き上げ延期を決めた当時、日銀は政府が消費税率を15年10月に予定通り引き上げることを期待して、14年10月末に追加金融緩和を実施した。だが、安倍首相は翌11月に引き上げ延期を決め、日銀の目論見は外れることになった。

こうした点を考慮すれば、いかにサプライズを好む黒田総裁と言っても、今回は現状維持だろう。秋の臨時国会で景気対策を盛り込んだ補正予算が編成される予定であり、追加金融緩和はそれとほぼ同時期になるのではないか。

■ EU離脱でも世界経済の動揺は一時的

EU離脱をめぐる英国の国民投票はどうなるのか。経済への悪影響の大きさなどから産業界を中心に「残留」を支持する声が大きいが、移民流入とテロを結びつける見方やパナマ文書で浮上したキャメロン首相の課税逃れ疑惑に対する感情的な批判が「離脱」支持につながっている。世論調査の結果は拮抗しており、予断は許さない状況だ。

万一、「離脱」となった場合、欧州理事会に通告した後、英国は2年後にEU条約の適用除外となり、それまでの猶予期間中に英国は欧州各国との関係を構築しなければならない。たとえば、貿易面では2年間かけてEU各国との間で貿易協定を結ぶ必要がある。

不可能なことではないがコストは大きく、英国経済の先行き不透明感が強まるのは確実だ。これまで同国経済は市場開放重視で成長を遂げてきたため、移民の排斥も経済にはマイナスに作用する。ニューヨークと並ぶ国際金融街の「シティ」には世界中の金融機関が集まり、英国の競争力を支えてきた。しかし、「離脱」となれば、このままだと他のEU諸国での自由なビジネスができなくなる。金融機関が一斉にドイツやフランスなどに移転すれば、世界の金融市場を動揺させるおそれもある。加えて、スコットランドのイギリスからの独立(→EU加盟)なども現実味を帯びてくるだろう。

ただ、「離脱」になっても、それだけで英国や世界経済がリーマンショックのような底なしの不況に陥るようなことはないだろう。コストは大きくとも、もともと市場開放度の高い英国が2年以内に新たな対外関係を結ぶことは可能だろうし、経済面での悪影響を最小限にするためにEU諸国も関係再構築を積極的に進めるだろう。

「Brexit」が決まってポンドが大幅下落すれば、それ自体が英国経済の競争力悪化に歯止めをかける。ロンドン株式市場に上場する企業の多くは多国籍企業であり、英国経済だけが落ち込んでも影響は限定的だ。「離脱」となり大幅なポンド安、ロンドン株安につながればむしろ、いい買い場となるだろう。

結局、FOMCでは利上げを見送り、日銀会合でも金融政策の現状維持が打ち出されるだろう。一方、23日の英国民投票の結果を見極めるまで、多くの投資家は基本的に様子見の姿勢をとらざるをえない。投資家のリスク回避志向が高まるうえ、米利上げはしばらく見送りとなり、期待されている日銀の追加金融緩和が秋に先送りされば、ドルの頭は重たくならざるをえない。

当面の物色対象としては、海外市場や円相場の動きに左右されにくい企業を選ぶ必要がありそうだ。停滞しているとされている国内の個人消費が実際には上向き始めている点などを考えると、中堅食品スーパーのヤオコー <8279> などが有望とみられる。

新見未来(にいみ・みらい)/大手シンクタンクに在籍する気鋭のエコノミスト。マクロ経済のわかりやすい解説には定評がある。今後2週間の注目スケジュールと、重要な経済指標の活用法を隔週金曜日にお届けする。

※当記事は、証券投資一般に関する情報の提供を目的としたものであり、投資勧誘を目的としたものではありません。

新見 未来

|

|

|

|

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

▲上へ ★阿修羅♪ > 経世済民109掲示板 次へ 前へ

|

|

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。