http://www.asyura2.com/18/hasan126/msg/892.html

| Tweet |

日銀保有国債を「特別目的会社」で管理すれば出口戦略の混乱は防げる

http://diamond.jp/articles/-/168810

2018.5.2 井上哲也:野村総合研究所金融ITイノベーション研究部長 ダイヤモンド・オンライン

大規模な量的緩和を実施した先進諸国の中央銀行が共通して抱える課題は、そこからどのように円滑に抜け出すかだが、中央銀行が保有国債を減らしバランスシート縮小を粛々と進めるうえで、参考になり得るのが、「特別目的会社」を活用するやり方だ。

日米欧と同じく量的緩和を実施してきたイングランド銀行(BOE)ではすでに、特別会社を活用したユニークな資産買入れ方法が採用されてきた。他国が「出口戦略」を考えるうえで参考になる面がある。

英国中銀が活用する

ユニークな「資産買い入れ会社」

英国でも、金融危機とその後の景気低迷に直面し、2009年からBOEが、金融資産を購入して市中に資金を供給する量的緩和を実施している。

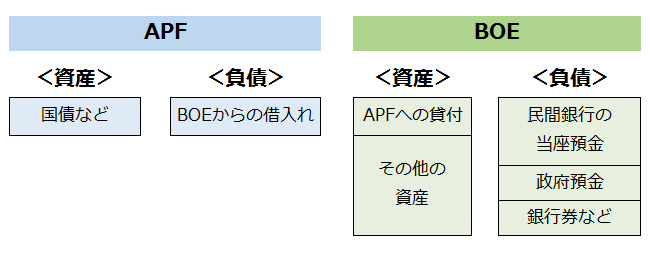

しかし、実際の買入れと買入れた資産の保有は、BOE自身ではなく、このためにBOEが100%出資で新設した資産買入れファシリティー(APF)と呼ばれる特別目的会社が行っている。

その基本的な枠組みは現在も維持されている。

もちろん、資産買い入れはあくまでも金融政策を目的としているので、APFの役員はBOEの役員が兼務し、買い入れのための資金はBOEがAPFに対する貸し付けの形で全額を供給している。

◆図表1:BOEとAPFの関係

したがって、図にあるように、BOEとAPFのバランスシートを統合して考えれば、APFの自己資本は極めて小さいので無視するとして、BOEの貸し付けとAPFの借入れがネットアウト(相殺)されることになる。

「統合中央銀行」の資産側に買い入れた国債などが、負債側に民間金融機関の当座預金が残るので、当然のことながら、バランスシートの構図は日米欧の中央銀行と同じになる。

この方法がなぜ採用されたのかは、APFの設立時におけるBOEと英財務省との交換書簡を見ても、必ずしも明確でない。

ただ、BOEの量的緩和に関しては他の中央銀行と大きく違う点がある。

それは、量的緩和を通じて生じた利益も損失も、ともに財務省に帰属することが最初から取り決められていた点だ。

実際には、他の中央銀行も量的緩和に伴う大量の国債保有などから生じた利益のほとんどを国に納付しているだけに、実質的な違いは少ないと思われるかもしれない。

それでも、財務省が損失も全て負担することを事前に決めている点で、英国は他国と異なる。

こうした取り決めの下では、量的緩和をAPFという別会社が行い、これに伴う損益をAPF単体の決算として明らかにし得る枠組みは、少なくとも透明性や説明責任の上で便利だと言えるだろう。

従って、他の中央銀行が英国のAPFを参考にすべきかということでは、量的緩和に伴う損失の負担について、中央銀行と政府が予め明確な取り決めを結ぶことが望ましいといった議論がまず想起されるかもしれない。

しかし、各国の中央銀行が置かれた立場の違いを考えると、現実にはそう簡単な話ではない。

しかも、政府が損失負担をする代わりに、中央銀行に量的緩和の実施を求めることが当然のように考えられれば、金融政策の独立性との間で微妙な問題を起こし得る。

この点は、日銀法の改正の際に、旧法の付則にあった政府による損失補填義務を廃止した理由と基本的には同じ論点である。

バランスシート縮小で

日本を含め他国も参考になる

その上で筆者は、量的緩和を実施した他の中央銀行が、英国のAPFのスキームを参考にできるのは、バランスシートの削減を進める際だと考える。

つまり、量的緩和の結果として、中央銀行が大量に保有する国債などの資産を、APFのような特別目的会社に移管した上で削減を進める方法だ。

移管の具体的な方法は、中央銀行が保有する国債などを特別目的会社に売却するのが単純であり、その際には、APFのように中央銀行が特別目的会社に必要な購入資金を貸し付けることになろう。

そうすれば、中央銀行の資産は、国債などから特別目的会社向けの貸し付けへと変化する一方、負債は民間金融機関の当座預金などのまま変化しない。

こうした特別目的会社の枠組みを採用することのメリットは、まず、量的緩和に伴う利益と損失とが外部から見て透明でわかりやすいものになる点だ。

この枠組みでは、特別目的会社のフローの損益は、保有国債からの収益から中央銀行に払う貸付金利を差し引いたものになり、中央銀行の損益は、貸付金利から当座預金金利(付利)を差し引いたものになる。

このこと自体は利益と損失を最終的に誰が負担するかには本質的に関係がない。むしろ、損益が透明な形で明らかになることによって、最終的な負担を巡る議論にとって適切な情報となることも期待される。

中央銀行が量的緩和に伴う損失を透明にすると、市場の不安や国民の批判にかえって拍車をかけるのではないかといった懸念が出るかもしれない。

しかし、国債などの資産が中央銀行のバランスシートに載ったままでも、市場はさまざまに損失を推計しようとするだろうし、その際に不完全な情報しか得られなかったために、誤った推計が出されたりして、市場が混乱するリスクも少なくない。

特別目的会社が保有する国債などの資産について適切な情報開示が行われることで、思惑や疑念を払拭しやすくなる面がある。

またストックの面から損失を考えた場合、特別目的会社が、保有する国債の評価を、多くの中央銀行と同じように、時価でなく簿価による償却原価法で行い、また市場で売却するのでなく、米国のように満期償還によってのみバランスシートの縮小を進めるのであれば、特別目的会社の資産側から損失が生じる可能性は低い。

なぜなら、主要国の中央銀行については、若干の程度の差はあれ、量的緩和を通じて額面を上回るオーバーパーで買い入れた国債などのウエイトは総じて小さく、償還時の差損が金利収入を超える現象は生じたとしても一部にとどまるからだ。

もちろん、各中央銀行が金融政策の正常化を進めることで市場金利が上昇する結果、国債などの資産には評価損が生じ得るが、上記のように満期保有が前提であれば実現することはない。

上に見たように情報開示の充実によって不適切な思惑や疑念を避けることもできる。

技術的には、中央銀行が特別目的会社に対して行う貸し付けの利率如何によって、特別目的会社単体での損益は変動し得る。しかし、これを中央銀行と統合したベースで見れば変わらないことも言うまでもない。

例えば、貸付利率を低めに設定すれば、特別目的会社の利鞘が厚くなり利益が増える。しかし、その分だけ中央銀行の利益は減少するし、正常化に伴う中央銀行の損失が主として民間銀行の当座預金に対する付利コストの上昇から生ずるという構造も、特別目的会社の利用の有無にかかわらず変わることはない。

金融政策の透明性高まり

市場の思惑を抑えるメリット

主要国の中央銀行がバランスシートの削減に際して特別目的会社を利用することのメリットは、中長期的に見た場合の方がより明確かもしれない。

つまり、中央銀行が国債などの資産を切り離して、特別目的会社の下で時間をかけて粛々と満期償還を通じて残高を圧縮すると宣言してしまえば、中央銀行の財務面や国債市況への影響などといった市場の関心は程なく薄れていくと考えられるからだ。

この点は米国やスイスの中央銀行が、金融危機の際に特別目的会社を設立し、問題金融機関から不良債権を買い入れたケースを考えれば明らかだ。

実際にこれらの会社は時間をかけて不良債権を処理したが、最後までこうしたプロセスに関心を向けていたのは中央銀行関係者だけだったと思われる。

また副次的な効果として、バランスシートの縮小のプロセスをその後の金融政策の運営から明示的に切り離すことができる点がある。

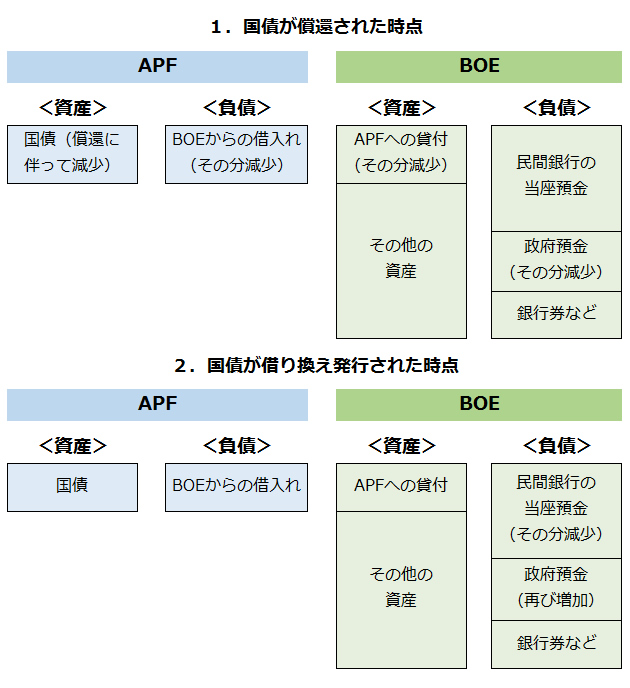

もちろん、特別目的会社の保有する国債などが償還されて資産がその分、縮小すれば、中央銀行の特別目的会社に対する貸し付けも減る。

一方で、政府は国債償還のために中央銀行に預けている政府預金をその分取り崩すことになるが、政府がその分だけ国債を市場で借り替えるはずだから、その国債を買い入れた民間金融機関が中央銀行に預けている当座預金が政府預金に振り変わる形で減少する。

結果的には、民間金融機関に対する資金供給の規模、つまり量的緩和の規模が縮小することには変わりがない。

◆図表2:特別目的会社の保有する国債が償還され、民間向けに借り換えがなされた場合の資金の動き

つまり特別目的会社を活用して、中央銀行が保有国債を減らしていくという枠組みの下では、中央銀行はバランスシートの縮小を「機械的なもの」と位置づけた上で、金融政策は、景気や物価の動向をにらんで、適切に資金を供給したり吸収したりすることだと、政策スタンスをはっきりさせることができる。

このことは金融政策の透明性を高めることになり、バランスシートの削減の仕方が何らかの政策的意図を持つのではないか、という市場の思惑を防ぐことにもなる。

米国FRBが進めているバランスシート削減も、実はこうした意図の下で設計されているのだが、中央銀行自身が万一の場合にはバランスシート削減も見直す可能性を示唆していることもあって、「機械的に」という考え方が徹底し切れていない面がある。

特別目的会社を活用するとしても、残念ながらバランスシートの縮小を画期的に円滑化したり、量的緩和の損益を顕著に改善したりするといった万能の対策にはならない。

それでも、バランスシートの縮小に際して生じうる問題の多くが、中央銀行と市場や国民との間のコミュニケーションの難しさに起因すると考えれば、特別目的会社の活用、あるいはその考え方を採り入れることは、「出口戦略」の透明性を高めるうえでメリットは決して小さくないと思われる。

(野村総合研究所金融ITイノベーション研究部長 井上哲也)

|

|

▲上へ ★阿修羅♪ > 経世済民126掲示板 次へ 前へ

|

|

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

▲上へ ★阿修羅♪ > 経世済民126掲示板 次へ 前へ

|

|

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。