http://www.asyura2.com/18/hasan129/msg/764.html

| Tweet |

米国株暴落でトランプ政権に浮上した「中国以上の強敵」の正体 まず屈服させるべきは、こっちかも

https://gendai.ismedia.jp/articles/-/58832

2018.12.06 安達 誠司 エコノミスト 現代ビジネス

株価下落の原因

12月1日の米中首脳会談において、トランプ政権は来年1月より予定していた2000億ドル分の中国製品に対する制裁関税(25%)の適用を90日間延期することを決めた。

これによって、「米中貿易戦争は一時休戦」という見通しが広がり、株式市場も年末に向けて上昇相場が再開されるのではないかという期待感が広がった。

だが、その期待は12月4日に早くも大きく裏切られた。4日の米株式市場では、ニューヨークダウ工業株30種平均(NYダウ)が前日比で800ドル近い下げとなった。4日は日本株も前日比で500円以上下げた。

この理由については色々なことがいわれている。そして理由の一つとして米中貿易戦争の動向が不透明であるとの見方があるようだが、制裁関税が先送りされたことには変わりがなく、いきなり12月4日に株式が叩き売られる理由にはなり得ない。

筆者が思いつく理由を強いて挙げれば、著名な「曲がり屋(または逆神)」が米中首脳会談の結果をうけて、あらためて先行きの株価に対して強気なレポートを発表したことくらいである(このところの彼の強気レポートはまさに神業のごとく、上昇相場の芽を摘んでいるのであなどれない)。

この株価下落の際にマーケット関係者の間で話題になったのが、米国国債市場での「逆イールド」である。「逆イールド」とは、残存期間の短い国債の利回り(短期金利)が残存期間の長い国債の利回り(長期金利)を上回る現象である。

残存期間が長いほど将来の価格変動リスクが高いため、その分、より高いリスクプレミアムがつく。そのため、一般的には、残存期間が長い国債ほど利回りが高い(この場合のイールドカーブは「順イールド」といわれる)。

だが、国債利回りは、将来の政策金利の予想に基づいて形成される側面もあるため、金融引締めがある程度進んだ段階で残存期間の短い国債の利回りが残存期間の長い国債の利回りを上回る現象が発生する。これが「逆イールド」である。

すなわち、金融引締めがある程度進むと、将来的には景気が過熱局面から減速局面に転じ、逆に将来時点では利下げによって政策金利の低下が見込まれるので将来の政策金利を加重平均して決まる長期金利の方が逆に低くなることがあり得るわけだ。

すなわち、国債市場で「逆イールド」が示現すると、これは現時点の金融引締めによって、将来、実体経済が減速し、それにともない、企業の収益環境の悪化が懸念される状況になる。したがって、国債市場の「逆イールド」は株価を下落させる可能性がある。

まだ「逆イールド」ではないが

思い起こせば、今年10月に始まった株価下落のきっかけは長期金利の上昇であった。単純に考えると、その逆の長期金利低下は株式市場にとっては上昇要因のように思える。

だが、前述のように、「逆イールド化」をともなう長期金利の低下は金融引締めの効果による将来の景気後退懸念を反映していることになるので、長期国債の低下による国債市場の「逆イールド化」は長期金利上昇以上に株式市場にとっては警戒シグナルである。

さらにいえば、「実体経済の指標はまだ堅調で景気減速の兆候を示すものはない」という意見もあるが、国債のイールドカーブの形状変化は実体経済指標の先行指標であり、実体経済指標は株価にとっては単なる遅行指標(もしくは株価予想にとっては無関係な指標)に過ぎない。よって、現状の実体経済の強さをいくら主張しても何の意味もない。

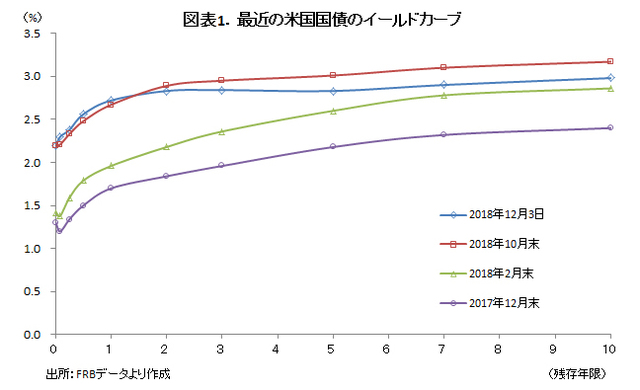

そこで、最近の米国国債市場のイールドカーブの推移を示したのが図表1である。

通常、逆イールドとはイールドカーブ全体(図表では翌日物から10年物までで描いている)で判断すべきものである。したがって、12月3日時点での米国国債のイールドカーブはまだ「順イールド」である。

実は、今回話題になったのは、「残存2年と残存5年の国債利回りの水準が逆転した」というものであって、正確にいうと、まだ「逆イールド」ではない。

さらにいえば、12月3日のイールドカーブの形状をみると、残存期間3〜5年の中期ゾーンの利回りの下げが相対的に大きく、イールドカーブが歪んでいるようにみえる。

「イールドカーブ分析」においては、中期ゾーンの歪みは考察の対象とされないので、イールドカーブの形状を歪めている残存期間3〜5年の金利低下は、一時的な需給要因などの「アノマリー」によるものであり、すぐに修正される可能性もある。

逆イールドが株価暴落につながるケース

ところで、今回の「5年-2年の金利差」は、将来の「逆イールド」の先行指標なのだろうか?

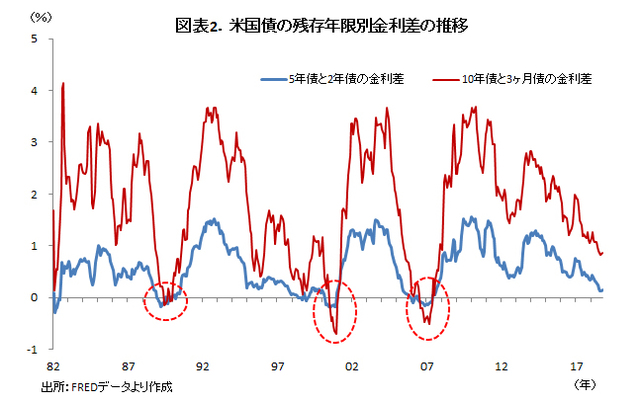

図表2は、1982年以降の5年債と2年債の金利差と10年債と3ヵ月物債の金利差の推移を示したものである。

今回のような5年物と2年物の金利差がマイナスになった局面は5回あるが、そのうち、10年債と3ヵ月物債の利回りのマイナス(逆イールド)に波及したのは3回である(1989年6月〜12月、2000年7月〜2001年1月、2006年8月〜2007年5月)。いずれも5年債と2年債の金利差がマイナスになって後、6ヵ月程度のタイムラグで逆イールドが示現している。

そして、この3回の逆イールドの局面のうち、逆イールドが示現した後に株価が下落局面に転じたケースは、2000年後半以降の「ITバブル崩壊」の時と2008年のリーマンショックの時の2回である。

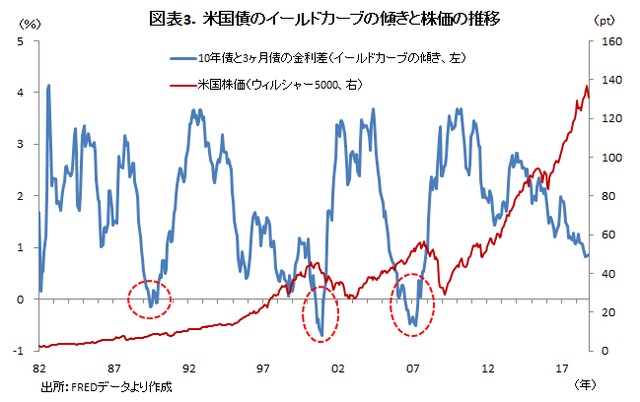

ただし、リーマンショック時は、逆イールドと株価暴落のタイムラグが長すぎる。実際の株価暴落局面での長短金利差は2%を大きく上回る典型的な「順イールド」となっていた(図表3)。

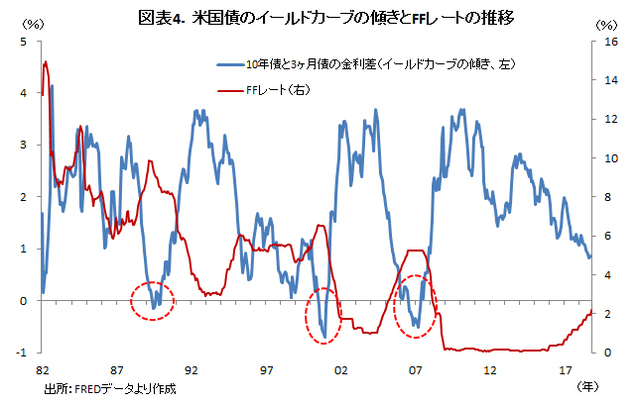

それでは、逆イールドが株価暴落につながるケース(2000年と2008年)とそうではないケース(1989年)との違いは何か? それは、FRBの金融政策の転換のタイミングであったと考えられる(図表4)。図表ではわかりにくいので以下に実際のタイミングについてやや詳細に記載する。

2000年のITバブル崩壊のケースでは、2000年3月に5年-2年のゾーンで逆イールドが示現した。そして、イールドカーブ全体が逆イールドになったのが2000年7月で、2000年9月より株価は下落局面に転じた。この状況下でFRBが利下げに転じたのは2000年8月であった。

すなわち、イールドカーブ全体が逆イールドになって1ヵ月遅れでFRBは金融政策を緩和方向に転換させた。

リーマンショック時では、5年-2年のゾーンで逆イールドになったのは2005年12月、イールドカーブ全体で逆イールドになったのは2006年8月、株価が下落局面に転じたのは2007年11月(ただし、まだ暴落局面ではなかった)、そして、FRBが金融緩和に転じたのは2007年8月であった。

一方、1989年のケースでは、5年-2年のゾーンで逆イールドになったのは1989年1月、イールドカーブ全体で逆イールドになったのは1989年6月、そして、FRBが金融緩和に転じたのは1989年4月であった。株価はその後、多少の調整はしたものの、大幅な下げはなかった。

以上より、国債のイールドカーブにおいて、2年-5年のゾーンが逆イールドになるということは、将来、イールドカーブ全体で逆イールドが発生する可能性が出てきたことを意味している。

そして、逆イールドになる前にFRBの金融政策が転換しなければ、株価の暴落につながるリスクも否定できないということになる(ただし、現時点では12月3日の1日だけのアノマリーである可能性も否定できない。あくまでもこの12月中、2年-5年のゾーンで逆イールドが続けばという前提で議論を進める)。

FRBはいつ利上げをやめるのか

最近の金融政策についての議論においては、「中立金利(ないしは自然利子率)」の考え方が主流となっている。「中立金利」とは、金融緩和でもなく金融引締めでもない政策金利の水準を指す(ただし、インフレ率を控除した実質金利である点に注意)。

FRBの推計(ニューヨーク連銀のHPで公表)では、2018年10月時点の中立金利は0.82%である。12月17,18日のFOMC(連邦公開市場委員会)で0.25%程度の利上げが実施されれば、2018年末時点でのFF金利(政策金利)は約2.4〜2.5%程度となる。

直近のインフレ率(コアPCEデフレーター上昇率)は1.9%だから、実質FF金利は0.5〜0.6%程度となる。したがって、2018年末時点で、中立金利と実際の実質FF金利の差(これを「金融政策スタンス」とする)は0.2〜0.3%程度あるということになる。

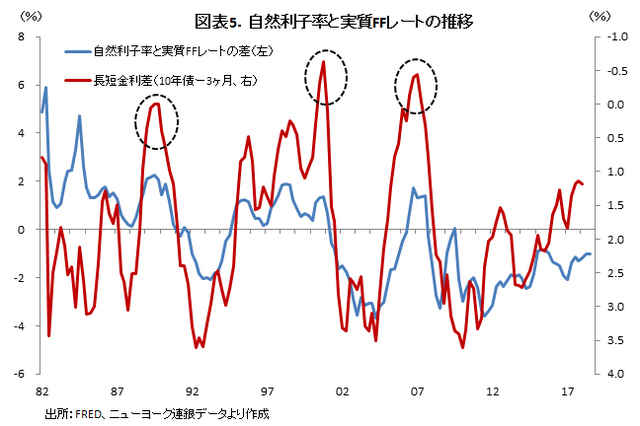

この「金融政策スタンス」の推移を1982年からみると、プラスの局面(すなわち、理論的には金融政策は緩和的ということになる)でイールドカーブが逆イールドになったことはない(図表5)。

したがって、「金融政策スタンス」からみると、現状は、国債のイールドカーブが逆イールドになる局面はあったとしてもまだ遠い、ということになる。さらにいえば、FRBがそろそろ利上げをやめれば、逆イールドの可能性は遠のくということになる。

とはいえ、トランプ大統領にとってはこの国債市場の動きは気が気ではないだろう。2020年の大統領選での再選を目指すトランプ大統領にとって、いまや、国内景気とそれに大きな影響を与えうるFRBの金融政策は、中国問題以上の関心事であるかもしれない。

来年は、FRBが、トランプ大統領にとって、真っ先に屈服させるべき「敵」となるかもしれない。

|

|

▲上へ ★阿修羅♪ > 経世済民129掲示板 次へ 前へ

|

|

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

▲上へ ★阿修羅♪ > 経世済民129掲示板 次へ 前へ

|

|

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。