http://www.asyura2.com/16/hasan106/msg/761.html

| Tweet |

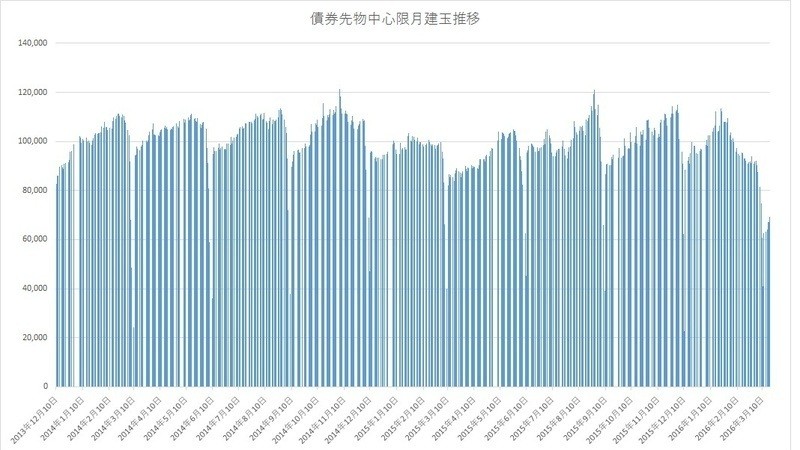

大阪取引所のデータを基に作成

国債先物の建玉に異変

http://bylines.news.yahoo.co.jp/kubotahiroyuki/20160323-00055736/

2016年3月23日 9時43分配信 久保田博幸 | 金融アナリスト

現在の金融先物取引は米国のシカゴで生まれたが、その原型は江戸時代に大阪の堂島で取引された米の先物取引(帳合米商い)にある。帳合米商いとは1年を春夏冬の三期に分け、4月28日、10月9日、12月24日を精算日とし、各期に筑前・広島・中国・加賀米などから1つを標準米として売買し、反対売買による差金決済を原則とする取引であった。

これに対して1985年に東証に上場した日本初の金融先物取引である長期国債先物は、3月、6月、9月、12月のそれぞれ20日を精算日とし、利率6.0%の架空の長期国債を標準物として売買するものである。差金決済が多いが現引・現渡しも行われる。

このように債券先物には精算日が年4回あり、取引される現月は年4本ある。その限月の取引最終日は精算日であるところの受渡決済期日(各限月の20日、休業日の場合は繰下げ)の5日前(休業日を除外)となっている。

今年の3月限の取引最終日は3月14日であった。日本の債券先物は取引慣習上は出来高が逆転した時点で中心限月が移行したとされる。正式には当日約定分(イブニング含む)の出来高が逆転した翌日から中心限月が変わることになるのだが、取引している当事者は出来高の逆転をみて中心限月が移行したと認識している。

今回の3月限から6月限への中心限月の移行は市場参加者ベースでは11日となっていたが、今回の中心限月の移行にあたっては興味深いことが起きていた。それは中心限月となった6月限の建玉にある。

上のグラフを見ていただけるとわかるように限月移行時は期近の建玉が減少し、中心限月が移行すると新たに中心限月となったものの建玉は回復する。これまでの中心限月の移行にあって、新しく中心限月となった移行日の建玉は8兆円から9兆円台でスタートしているが、今回の6月限の11日の建玉は6兆円台前半しかなかったのである。

この原因としては3月限が中心限月であった際の期先であるところの6月限の売買高が少なく、中心限月の移行にともなっての建玉の移行がスムーズに進めなかったのではないかとの見方がある。確かに11日以降は少し増加している。それでも22日の速報ベースではまだ7兆円割れとなっている。

今後の6月限の建玉の推移をもう少し確認しないと何が起きたのかは明白ではないものの、一部の市場参加者がいったん先物から手を引いた可能性もあるかもしれない。

日銀の異次元緩和での大量の国債買入による国債需給の逼迫に加え、マイナス金利政策により10年を超える国債の利回りがマイナス化した。これらにより国債市場の流動性の低下が懸念されている。

ここにきて超長期債が買い進まれ、10年債利回りは18日にマイナス0.135%まで低下したが、商いそのものは盛り上がっているわけではない。特に超長期債は売り物が限られ、売り物が出ると高いところでも買われて値が飛ぶような地合となっている。その結果、過去最低利回りを更新しているが、あまり実感がない買われ方ではある。

この現物債の流動性の低下は債券先物の出来高にも現れているが、債券先物の建玉そのものにも影響を及ぼしている可能性があるかもしれない。

久保田博幸

金融アナリスト

フリーの金融アナリスト。1996年に債券市場のホームページの草分けとなった「債券ディーリングルーム」を開設。幸田真音さんのベストセラー小説『日本国債』の登場人物のモデルともなった。日本国債や日銀の金融政策の動向分析などが専門。主な著書として「日本国債先物入門」パンローリング 、「債券の基本とカラクリがよーくわかる本」秀和システム、「債券と国債のしくみがわかる本」技術評論社など多数。

|

|

|

|

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

▲上へ ★阿修羅♪ > 経世済民106掲示板 次へ 前へ

|

|

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。