http://www.asyura2.com/16/hasan109/msg/514.html

| Tweet |

5月の米国の雇用増加数の急減は一過性のノイズである公算が強い?(写真はイメージ)

5月米雇用統計がドル高要因である可能性 米国経済の頭抜けた健全性を評価すべき

http://jbpress.ismedia.jp/articles/-/47019

2016.6.7 武者 陵司 JBpress

■(1)5月米国雇用統計、為替市場の解釈の間違いの可能性

【雇用増加の急減をどう解釈するか】

6月3日発表の5月米雇用統計の解釈に関して大きな矛盾が発生している可能性がある。

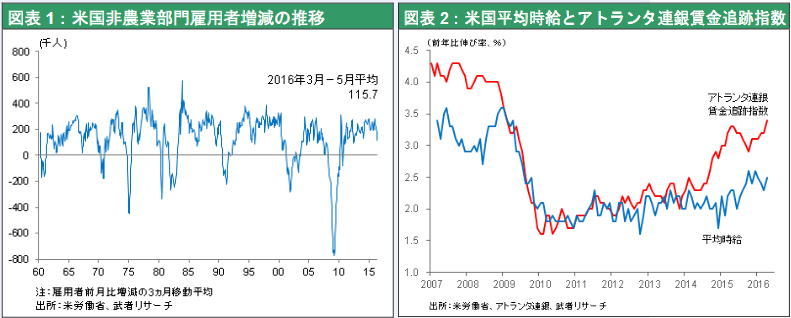

非農業部門雇用者数が前月比+3.8万人と16.0万人の市場予想を大幅に下回り2010年9月以来の低い伸びとなった。通信企業のストによる特殊のマイナス3.5万人を加えても7.3万人にとどまる。これが景気後退リスクの高まりを示唆しているとの見方が強まり、急速なドル安が進行した。発表直後にドル円相場は109円台から106.5円まで2.2%の急落、対ユーロでも1.9%下落した。ただ株価(NYダウ)は一時150ドルの急落となったが、引け値は急速に戻し前日比31ドル安にとどまった。

この雇用統計を潮目の転換、米国景気の悪化を示唆するものとすれば、利上げどころか利下げすら必要となるので、ドル安は当然と言える。しかし様々なテータを詳細に見ると、5月の雇用増加数の急減は一過性のノイズというべきものである公算が強い。とすれば為替市場のドル急落は過剰反応あるいは間違いと考えるべきなのかもしれない。

【他の雇用関連データは全て堅調な雇用情勢を示唆】

雇用増加数以外の雇用データはすべて順調と言っていい。週平均労働時間が横ばいの34.4時間となった結果、総労働投入量(民間雇用者数×週平均労働時間)は前月比+0.1%と増加趨勢が維持されている。また平均時給は+0.2%、総労働所得(総労働投入時間×平均時給)は同+0.3%と高い上昇率が続いている。

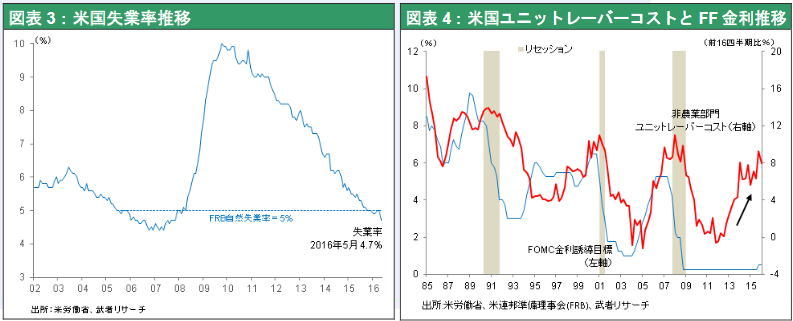

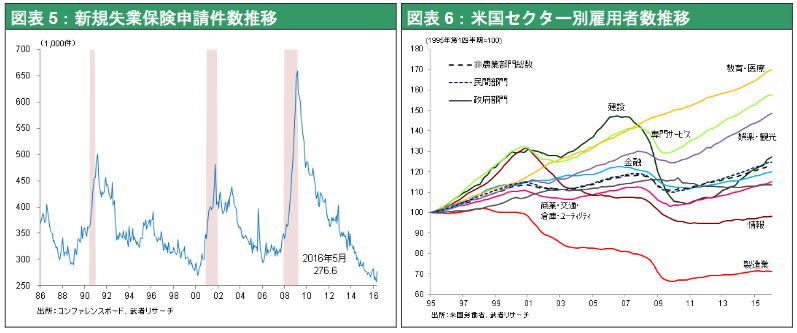

さらに平均失業期間が大幅に改善している(26.7週間と4月の27.7週間から大きく改善し、2月時点の29.0週間からは2.3週間も短縮)。そもそも毎週発表される新規失業保険申請件数は過去最低記録を更新中であり、それは解雇が著しく減っていることを示している。

他方、人材紹介会社による求人充足日数はリーマンショック直後の15日から27日へと歴史的水準まで高まっており、求人が困難化していることを示している。

これらからうかがわれる姿は、為替市場の反応とは逆に労働市場のひっ迫(=求人難)が雇用増加数鈍化の原因となっていることを推測させる。

失業率は完全雇用水準の5%からさらに4.7%へと低下しており、求人難が進行していることはほぼ確かである。すでにFRBの高官などは労働需給のひっ迫により雇用増加数が鈍化する一方、賃金上昇圧力が高まるとの観測を披瀝している。また前年比2.5%増という平均時給自体が、高給のベビーブーマーの退職とより低賃金の若年層の雇用という世代交代によって実態より低く出ているという観測もある。アトランタ連銀による個々人の賃金追跡調査(ウェイジ・トラッカー)によるとすでに賃金上昇は前年比3.5%増に達している。

【明白な賃金上昇圧力、利上げ促進要因に】

そうした観測は米国マクロ統計事情とも整合的である。過去50年の米国の労働分配率の推移を振り返ると、景気拡大の前半では労働需給が緩慢で賃金上昇率が低く労働分配率が低下した。しかし景気拡大の後半では労働需給ひっ迫により賃金上昇率が高まり、労働分配率が大きく上昇するという決まったパターンが繰り返されてきた。その2014年まで長期低下してきた労働分配率が、2015年の後半以降顕著に上昇していることが注目される(図表7)。

リーマンショック後6年間にわたって経済停滞と労働余剰に苦しんできた米国経済はいよいよ、労働余剰が一掃されて完全雇用となり、デフレリスクの完全払しょくに成功した。これからはインフレリスクの高まりがより現実的になってきているのである。

【雇用統計発表直後の市場反応が誤りである可能性】

このように米国5月雇用増加数の急減はむしろ米国景気の強さ、インフレ圧力の高まりを示唆している可能性が高いとすれば、それは市場の反応とは逆に利上げ促進、ドル高要因であると解釈できる。

先週末の海外先物市場ではドル安・円高により日本株式が急落しているが、それが間違った解釈である、とすれば目先は絶好の買いチャンスになるはずである(英国によるEU離脱投票のリスクを無視すればであるが)。

■(2)米国経済の頭抜けた健全性

【歴史的イノベーションを可能にする米国労働・資本市場の効率性】

大統領選におけるポピュリスト候補トランプ氏、サンダース氏の躍進により、米国の衰退論がことさらに強調される。しかし、歴史的に見ても国際比較でみても、米国経済の健全性は頭抜けている。

リーマンショック以降、公的需要の抑制によりGDP成長率が鈍化し、長期停滞論が語られるが、企業業績と、利潤率は歴史的高水準にあるし、着実な雇用増が続き失業率は5%とほぼ完全雇用状態、フィリップスカーブが機能し賃金上昇率は2%を超え、2%の物価目標実現も見えている。利上げが必要な状況にある。

ここ10数年中間層の実質賃金が停滞しているというが、それは情報化革命によるコスト低下をデフレーターが十分に織り込んでいないからに過ぎない、といえる。ネット社会における利便性、効用の増加の顕著な進歩を考えれば、中間層といえども生活水準が大きく向上していることは、論を待たない。

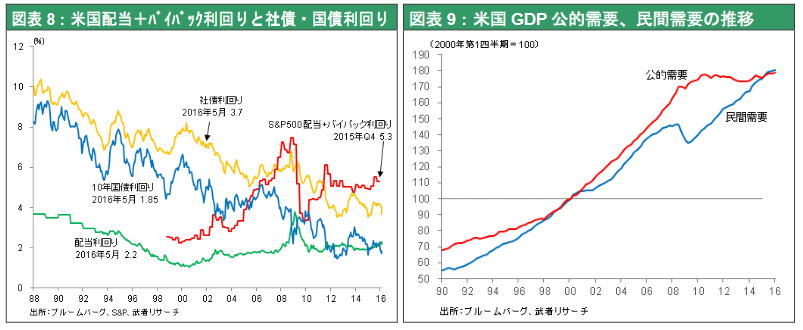

金融面では主要先進国では唯一米国のみが流動性の罠に陥っていない、つまり市場における資本配分機能が維持され、余剰資本が滞留していない。他の先進国ほどではないが企業の高利潤が十分な投資需要に結び付いていないが、自社株買いと配当により企業は株式時価の5%の株主還元を行いそれが家計の資産所得を支えている。

この背景には労働、金融市場における公正な市場機能が維持され、空前ともいえるAI・IT革命によるイノベーションが活発に進行していることがある。技術革命とその成果を社会とビジネス、人々のライフスタイル向上に結び付ける市場と制度の柔軟性がある。米国は当面の景気情勢からみても、長期的トレンドでみても、世界経済の唯一最大といってよい機関車である。

ローレンス・サマーズ氏など少なからぬ論者が、米国経済のGDP成長率がリーマンショック後屈折したことをもって、米国が長期停滞に陥ったとの論評をしている。長期停滞論そのものの適否は別として、成長率が屈折したのは公的需要が2010年以降まったく横ばいにおちいったからであることは指摘されるべきであろう。図表9に見るように民間需要はすでに過去成長トレンドに復帰しているのである。しかし米国の財政赤字対GDP比は2010年の12%から2%台へと大幅低下し、もはや公的需要抑制の必要は全くない。

次期大統領はヒラリー・クリントン候補でも、ドナルド・トランプ候補でも、ともに財政政策を活用することを主張しており、公的需要の伸びを大きく高める政策を遂行するだろう。それが長期停滞論を打ち破る結果になるかもしれない。

■(3)ドル相場に対する2つの見方

【ドル高トレンドは終焉したのか】

5月雇用統計発表直後のドル安をどう見るかは、年初来の円高ドル安が、長期に渡るドル高トレンド転換の兆しなのか否かを見極めることと大きく関連する。図表10によって1970年以降の実質実効レートで見たドルサイクルを振り返ると2002年から2011年の長期下落トレンドの後、2011年から上昇過程に入ったがそれが持続しているのかどうか、大きな分岐に差しかかっていることが分かる。

そしてそれは一に米国のファンダメンタルズにかかっている。米国経済の持続的回復により利上げが継続するとなれば、再度ドル高トレンドに復帰していく可能性が強い。上述の5月雇用統計は新聞見出しの悲観的論評とは裏腹に、景気の堅調さを示すものであった。そのように考えれば基本的には年初のドルの下落は一時的なもので再びドル高に転ずる可能性が強いと思われる。

過去のこれと似た情勢局面は1998年のロシア通貨ルーブル危機時である。ルーブル危機勃発に対応しFRBは利下げにより流動性供給を図り、ドルは一旦大きく下落した。しかし、ルーブル危機が沈静化しさらに米国経済が堅調であることによって利上げトレンドが復元、1999年から2002年まで再びドル高トレンドに戻った。1998年のルーブル危機時の利下げとドル安は正しく海外危機要因によって起きたものである。今回の米国の金融緩和姿勢の強まり(利上げの先送り)も国内の景気懸念によるものではなく、もっぱら新興国、特に中国の金融不安に配慮したものである。まさしく1998年型の米金融緩和姿勢とドル安であったと言える。

米国経済は年後半から来年にかけて力強さを増してくる可能性が強く、そうなればドル高に戻り、円も100円あるいは105円程度までのオーバーシュートがあってもその近辺で底入れし、年末から来年にかけて一定の円安水準(例えば110〜115円のレンジか)に戻っていくと思われる。

【違いはロシアと中国のリスクのマグニチュード】

一点留意しておくべきことは1999年と今日の決定的な違い、ロシアと中国のリスクマグニチュードの相違である。1998年は小さな国ロシアのルーブル危機であり、アメリカの金融緩和で危機が収まった。

しかし今は危機の最も根本的な原因は中国であり、中国はアメリカのドル安だけで安定化する国ではない。人民元が大暴落し中国国内のデフレが世界中に撒き散らされるというリスクを抱え込み続ける国である。1998年のように短期間でドル高に転換することにならず、いつまでも中国リスクを沈静化させるためのドル安が続き、円はその被害を受け続けるという事態もあり得ることには留意するべきであろう。

◎本記事は、武者リサーチのレポート「ストラテジーブレティン」より「第162号(2016年6月6日)」を転載したものです。

(*)投資対象および銘柄の選択、売買価格などの投資にかかる最終決定は、必ずご自身の判断でなさるようにお願いします。本記事の情報に基づく損害について株式会社日本ビジネスプレスは一切の責任を負いません。

|

|

|

|

投稿コメント全ログ コメント即時配信 スレ建て依頼 削除コメント確認方法

▲上へ ★阿修羅♪ > 経世済民109掲示板 次へ 前へ

|

|

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。

スパムメールの中から見つけ出すためにメールのタイトルには必ず「阿修羅さんへ」と記述してください。すべてのページの引用、転載、リンクを許可します。確認メールは不要です。引用元リンクを表示してください。